Principais mensagens:

1) O ano de 2015 foi caracterizado pela melhora do resultado primário dos estados, fruto da forte restrição financeira que sofreram, dada sua incapacidade de elevar seu endividamento.

2) Nenhum estado conseguiu apresentar crescimento real positivo nas receitas primárias, ocasionado do baixo dinamismo econômico e queda das transferências legais e voluntárias.

3) Piora do perfil fiscal dos estados: incapacidade de segurar o aumento das despesas de pessoal, cujo crescimento foi acima da inflação para a maioria dos entes, e forte retração dos investimentos.

Introdução

Este trabalho busca avaliar o comportamento das finanças públicas estaduais pelo resultado fiscal na metodologia “acima da linha”, com base nos Relatórios Resumidos de Execução Orçamentária (RREO). Essa metodologia permite avaliarmos os principais componentes do resultado primário, como os tipos de receitas e as despesas pública. O critério da apuração das despesas foi a liquidação, com objetivo de aproximar os resultados à ótica de caixa.

É importante registrar que não existe uma metodologia uniforme para a contabilização das receitas e despesas primárias. Assim, a comparação entre estados pode não refletir, necessariamente, uma situação fiscal melhor ou pior, mas simplesmente formas diferentes de contabilização.

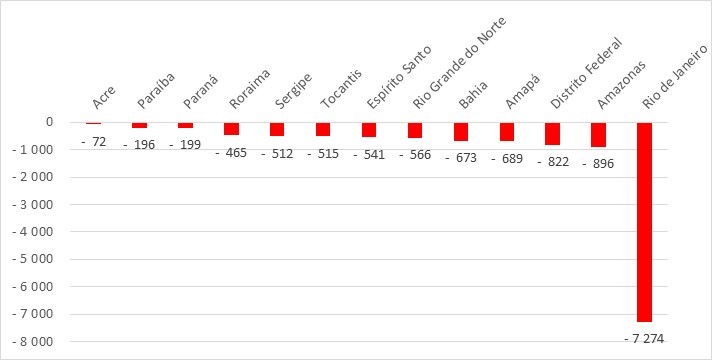

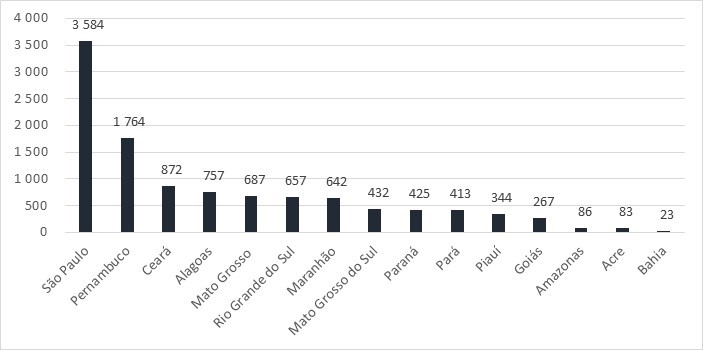

Em 2015, observa-se maior esforço fiscal dos entes estaduais, medido pelo resultado primário reportado, em relação ao ano anterior. Na maioria dos estados, a barra azul (resultado primário de 2015) é superior a barra amarela. Dos 25 estados analisados (cujos dados estão disponíveis), 19 apresentaram melhora no seu resultado primário, enquanto 6 pioraram. Os estados que reportaram pior resultado, em termos proporcionais às suas receitas primárias, foram o Distrito Federal, Rio de Janeiro, Ceará, Rio Grande do Sul, Acre e Bahia. Entanto Roraima, Amapá, Mato Grosso, Alagoas e Rondônia reportaram os melhores.

Gráfico 1: Superávit primário reportado em 2015 e 2014, em % das Receitas Primárias

Fonte: STN. Elaboração Própria.

É importante fazer algumas observações sobre o resultado apresentado. Houve o mapeamento da utilização dos depósitos judiciais para o financiamento de despesas por pelo menos três estados. O Rio de Janeiro utilizou R$ 6,7 bilhões, Minas Gerais R$ 2 bilhões e o Rio Grande do Sul R$ 1,8 bilhão. Apesar da utilização dos depósitos judiciais terem características muito semelhantes a uma operação de crédito, uma vez que os estados devem ressarcir em algum dia e também pagam juros sobre o saldo utilizado, os estados classificaram como receitas primárias, o que melhorou o resultado do ano. Se fosse o ajuste do resultado retirando esses depósitos, o Rio de Janeiro passaria um resultado de -20% das receitas primárias em 2015.

Assim como ocorre com os depósitos judiciais, pode fazer outras formas “criativas” de registrar as receitas e despesas que podem distorcer o resultado apresentado. Os estados do Mato Grosso do Sul e do Rio Grande do Norte ainda não divulgaram o RREO do 6º bimestre, por isso foram retirados da análise. O Paraná e a Paraíba ainda não tiveram seu balanço homologado pelo Tesouro Nacional, podendo ainda sofrer alterações nos números. O Distrito Federal teve mudança de classificação das receitas e despesas das transferências do FCDF, foram feitos os ajustes para manter a base comparável.

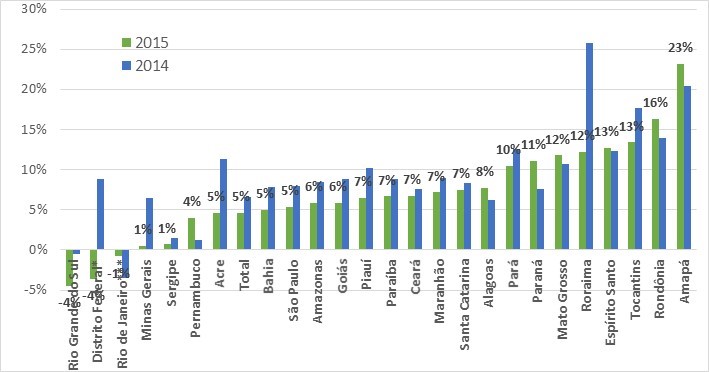

O resultado primário é um indicador de esforço fiscal, porém não mensura a perda ou melhora da qualidade (ou perfil) das finanças públicas. Dessa forma, foi avaliada a poupança corrente dos estados, calculada pela subtração das receitas correntes menos as despesas correntes dos entes. Ou seja, é o montante de recursos arrecadado pelo estado (sem se endividar) que não está alocado para despesas de manutenção da máquina pública (correntes). Trata-se de mensurar o quanto sobra para utilizar em despesas de forma discricionária dos recursos próprios dos entes.

Gráfico 2: Poupança Corrente em 2015 e 2014, em % das Receitas Primárias

Fonte: STN. Elaboração Própria.

Dos 25 estados analisados, 18 pioraram sua situação, contra 7 de melhora. Da mesma forma que os resultados anteriores, a utilização dos depósitos judiciais melhorou artificialmente os resultados dos estados que os utilizaram. O que podemos diagnosticar é que a melhora do resultado primário dos estados em 2015 está associada a uma piora do perfil do gasto público. Este trabalho enumera 3 motivos para esse comportamento das finanças públicas em 2015.

Motivo 1: Menor dinamismo das receitas

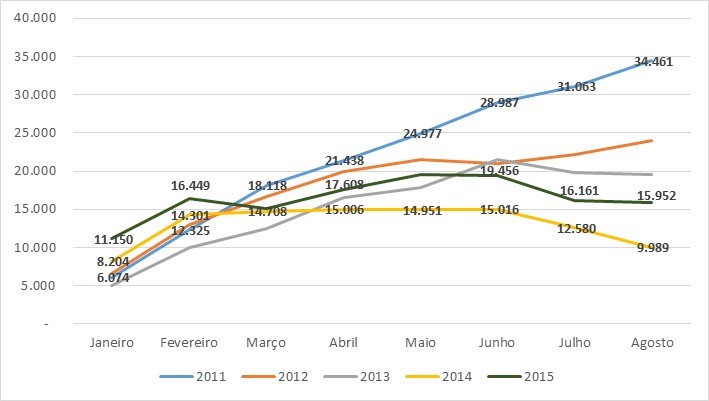

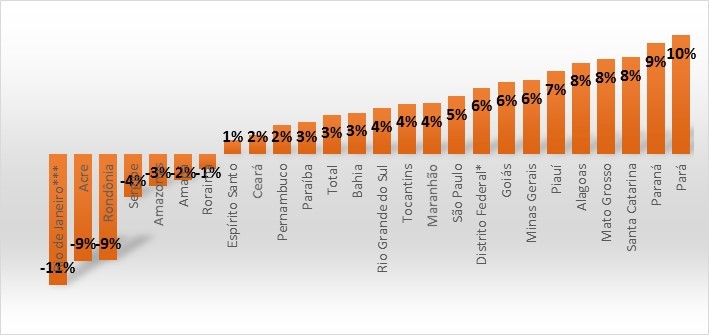

O ano de 2015 foi caracterizado por uma forte retração econômica. O indicador de atividade do Banco Central registrou uma retração de 4,1% da economia no ano. Essa recessão provocou efeitos negativos sobre a arrecadação em todos os níveis de governo, uma vez que a base tributária se reduziu. A inflação no ano, calculada em 10,7% a.a. pelo IPCA, contribui para reduzir esses efeitos, porém 6 estados ainda apresentaram variação nominal negativa entre 2014 e 2015.

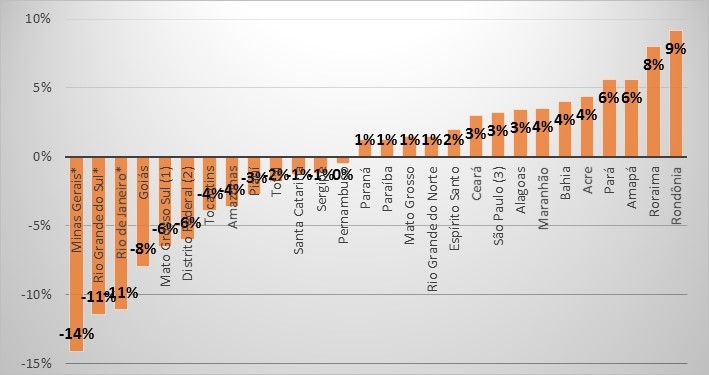

O Gráfico 3 apresenta a variação das receitas primárias de 2015 em relação a 2014, em termos nominais. Observa-se que, em todos os estados (sem exceção), o crescimento das receitas não foi suficiente para recompor a inflação. Ou seja, observou-se um crescimento real negativo das receitas primárias dos estados. O estado do Rio de Janeiro foi o que apresentou o pior resultado, motivado, majoritariamente, pela queda das rendas e da atividade do setor do petróleo e gás.

Gráfico 3: Receitas Primárias em 2015, variação nominal anual, em %

Fonte: STN. Elaboração Própria.

Motivo 2: Incapacidade dos governos em cortar despesas obrigatórias, notadamente pessoal

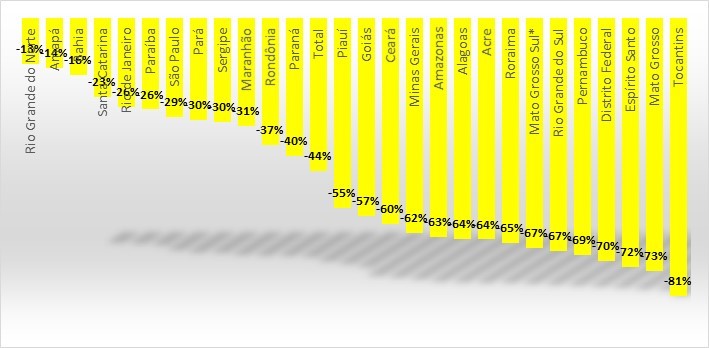

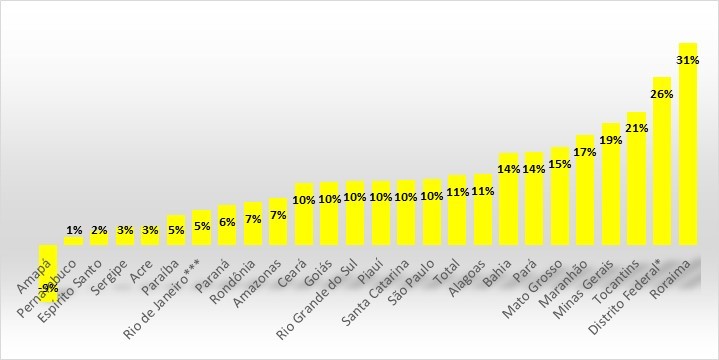

O Gráfico 4 apresenta a variação das despesas de pessoal de 2015 em relação a 2014, em termos nominais. Pode-se observar que a maioria dos estados apresentaram crescimento real positivo das despesas de pessoal, acima de 10% neste ano.

Gráfico 4: Despesas de Pessoal em 2015, variação nominal anual, em %

Fonte: STN. Elaboração Própria.

Parte dos novos governantes receberam uma conta amarga do seu antecessor, os reajustes salariais parcelados com repercussão financeira no mandato seguinte. Trata-se de uma brecha ainda existente na LRF que provoca efeitos nefastos sobre as finanças públicas. Há o Projeto de Lei do Senado nº 389/2015, de autoria do Sen. Ricardo Ferraço, que tramita no Congresso e objetiva fechar essa lacuna na LRF.

Motivo 3: Ajuste fiscal pelo corte dos investimentos

Com a piora da arrecadação e aumento das despesas obrigatórias, a restrição financeira fez com que os estados fizessem o ajuste nas despesas discricionárias, notadamente nos investimentos. Infelizmente é o componente do gasto que gera maior efeito de longo prazo por ampliar a infraestrutura, além de promover maior efeito multiplicador na atividade econômica e ajudar o país a sair da recessão.

Um problema adicional em cortar investimentos se deve a paralisação de obras. Quando isso ocorre, os projetos passam necessariamente por uma revisão (para cima) nos preços, pelos custos associados à desmobilização de pessoal e equipamentos das obras. Trata-se de algo muito perverso do ponto de vista econômico e social. Os investimentos são as despesas que mais precisam de previsibilidade e são as que mais sofrem flutuações, não é à toa que a qualidade do gasto público é baixíssima no Brasil.

Observa-se que, em termos médios, os estados cortaram em mais de 50% os investimentos neste ano, se comparado com o ano anterior. Assim, o corte das despesas no investimento explica a melhora no resultado primário dos governos estaduais ao mesmo tempo que a poupança corrente piorasse, já que se observou menor crescimento das receitas e maior gasto com despesas corrente.

Gráfico 5: Despesas com investimentos em 2015, variação nominal anual, em %

Fonte: STN. Elaboração Própria.

Resultados e Conclusões

Podemos observar que os estados passam por um forte processo de ajuste fiscal em relação ao ano anterior. Esse resultado está consistente com os dados apurados pela metodologia “abaixo da linha” do Banco Central. No entanto, devido a rigidez legal e orçamentária do setor público brasileiro, o ajuste fiscal foi de baixa qualidade com o menor dinamismo da arrecadação, o maior comprometimento com despesas obrigatórias (notadamente pessoal) e corte drástico nos investimentos públicos. Dessa forma, os estados atuam de forma pró-cíclica e agravam os efeitos recessivos da crise econômica sobre a atividade local. Já passou da hora de revisitarmos as regras que regem o setor público objetivando garantir capacidade de reduzir as despesas obrigatórias e melhorar a qualidade do gasto por meio da flexibilização gerencial. Caso contrário, estaremos fadados a conviver com uma carga tributária cada vez maior e revivendo momentos de crise como o atual.